Enero-Diciembre 2018;2(1): 70-78

RÉGIMEN JURÍDICO DE LA HIPOTECA EN EL SECTOR FINANCIERO

Duván Andrés Cubides Acosta1

Resumen

Este documento es el producto de una revisión bibliográfica y jurídica, que procura fundamentar la evolución del régimen jurídico con respecto al derecho de la hipoteca en Colombia, ya que el sistema financiero en este país se estableció en una banca central. En la primera mitad del siglo XX, como solución a la crisis presupuestal, el gobierno decidió adoptar medidas innovadoras de países extranjeros, que permitieron el desarrollo urbanístico y rural en el sector de la vivienda. Con el tiempo, en prevalencia de disposiciones ejecutivas, se reformaron las medidas financieras del siglo XX, hasta alcanzar su estabilidad en el siglo XXI.

Palabras clave: Crédito, Exención, UPAC, UVR, reliquidación.

Abstract

This document is the product of a bibliographic and legal revision that seeks to underlie the evolution of the legal regime in relation to the right of mortgage in Colombia as the financial system in this country was established in a central bank.In the first half of the XX century, as a solution to the budget crisis , the government decided to take innovative measures from foreign countries that allowed the urban and rural development in the housing sector. Over time, in prevalence of executive provisions , the financial measures of the XX century were reformed, until it reached its stability in the XXI century. In the first half of the 20th century, as a solution to the budgetary crisis, the government decided to take innovative measures from foreign countries that allowed urban and rural development in the housing sector. Over time, in the prevalence of executive provisions, the financial measures of the twentieth century were reformed, until it reached its stability in the twenty-first century.

Keywords: Credit, Exemption, UPAC, UVR, reliquidation

1 Email: vibracion.mutua@gmail.com

Introducción

El Banco de la República, que hasta la primera mitad del siglo XX tenía por principal función servir de banquero o prestamista al gobierno y demás bancos, amplió sus funciones años después de la muerte de Gaitán, quien propuso al congreso, en 1947, una mayor participación del Estado dentro de los puestos de la junta directiva del banco, con la ampliación a doce miembros de la junta directiva, y un fondo de garantías que permitiera tener mayor seguridad frente a los activos que estaban en la cartera bancaria. Dentro de estas garantías, dos regulaciones normativas del ejecutivo, en forma de los decretos 384 y 1249 de 1948, iniciaron el fomento de crédito.

La falta de inversión en las empresas, el comercio organizado y los gremios económicos crearon una disparidad entre la rentabilidad de las acciones y la liquidez del ajuste legal, llevando a una crisis fiscal de déficit por los empréstitos contraídos.

Tras la crisis de 1929, Colombia solicito asesoría al profesor Edwin Kemmerer para obtener préstamos norteamericanos, debido a que el presidente Enrique Olaya Herrera se enfrentaba a la disminución de los precios del café. La actividad financiera en Colombia fue promovida equivalentemente a la deuda externa por lo que, como medio de captación de recursos del público, las exportaciones (hasta 1929) representaron una de las pocas formas desarrolladas del pago de empréstitos internacionales ya que, con la asesoría norteamericana, se hacía una inversión para la financiación de nuevos créditos, que eran el primer requisito para la adquisición de préstamos.

Dentro de ese margen de riesgo, el gobierno inició una serie de reformas de inversión en el año 1930, en la que se da una ampliación del estado, y una manifestación de su presencia en los sectores rurales. Para reactivar la economía, el Gobierno creó, en 1931, la Caja de Crédito Agrario y, posteriormente, en 1932, de manera anticipada a la adjudicación de baldíos, se crea, por medio del decreto 211 de 1932, el Banco Central Hipotecario (BCH).

Este empezó a desarrollar la organización del crédito en Colombia, enfocándose en la expansión de la ciudad de Bogotá hacia el noroccidente, con la urbanización de diferentes sectores a través de cédulas hipotecarias, que funcionaban como activos que permitían una rentabilidad en el negocio inmobiliario. Durante el régimen de Gustavo Rojas Pinilla, se anexaron diferentes zonas en el distrito especial de Bogotá como municipios, por lo que la desconfianza por parte del sector urbano frente a la adquisición de vivienda por medio de créditos estaba presente en los consumidores.

Para contrarrestar este inconveniente, se buscó estimular la adquisición de nuevos derechos personales a favor, a través de la ley 81 de 1960, que unificó el impuesto de renta en todo el territorio nacional, y estipuló exenciones tributarias a las rentas adquiridas por cédulas hipotecarias, por lo que la adquisición de vivienda se dio, primeramente, en una ampliación de la cartera hipotecaria con nuevos activos no destinados a los gravámenes de dichas operaciones financieras.

Además, para estimular la aprobación de créditos hipotecarios, las personas obligadas a tributar el 6% de la renta líquida por construcción de viviendas para la clase media y obrera podrían hacerlo en un 66% a través de bonos hipotecarios, y su respectiva suscripción en el Banco Central Hipotecario. Sin embargo, fue hasta 1972 que el dominio de las operaciones financieras hipotecarias para la adquisición de vivienda estuvo en cabeza del BCH.

Años más tarde, a través de la ley 21 de 1963, se crea la junta monetaria, organismo oficial que, en adelante, tuvo la función de fijar las políticas generales de orden crediticio, cambiario y monetario. Esto puso fin al conflicto de intereses presentado hasta entonces pues la Junta Directiva del Banco de la República estaba conformado, mayoritariamente, por banqueros privados. Así, el Banco de la República, si bien continuó siendo emisor de moneda por concesión del Estado, ya no actuaba sino como ejecutor de las políticas generales de la junta monetaria.

La Ley 7a de 1973, en virtud de la soberanía monetaria del Estado, puso fin a la emisión de moneda como concesión al Banco de la República y dispuso que, en adelante, ella se realizara como una atribución legal propia de la entidad, que ampliaba así su función en el ámbito del derecho público.

Aunque la Junta Monetaria jugaba un papel importante en la emisión y determinación de los créditos, su relevancia sobre los dos aspectos formales del sistema financiero, el Banco seguía siendo una institución clave en la ejecución de estas políticas, por lo que es importante señalar que el legislativo trato de recuperar su función de intervención en el Banco de la República a través de la reforma constitucional de 1979, reforma que devolvió al Congreso de la República la facultad de intervención en el banco emisor, pero limitada a dictar normas generales, desarrolladas por el Presidente a través de decretos. Esta reforma fue declarada inexequible por sentencia de 3 de noviembre de 1981 por la Corte Suprema de Justicia, por vicios de forma en su expedición.

CRÉDITOS HIPOTECARIOS EN UPAC, FUNCIONAMIENTO Y ALCANCES

Con la entrada en vigor de la Constitución del 91, el Congreso de la República recuperó la facultad de intervención en el Banco de la Republica, a través del articulo 150-Numeral 19, asigna al legislador la función de regular las actividades financieras, a través de las conocidas leyes marco, que no pueden ser iniciativa de los congresistas, sino que requieren iniciativa de creación de parte del gobierno.

Aun así, en virtud del artículo 335 de la Constitución Política de Colombia, el Gobierno Nacional tiene una colaboración plena con el sector, a través de la expedición de decretos que regulan la actividad financiera del acceso de crédito. Las normas constitucionales contenidas del artículo 371 al 373 elevaron al Banco de la Republica al rango de órgano constitucional y fijaron como limite a su autoridad crediticia, monetaria y cambiara, las leyes marco.

Por medio de las resoluciones 26 de 1994 y 18 de 1995, expedidas por la Junta Directiva del Banco de la República, la corrección monetaria de la UPAC se estableció en una cuantía equivalente ”al 74% de la DTF”, invadiendo directamente las facultades del legislador. Además, la Corte Constitucional, por medio de la sentencia C-383 de 1999, declaró inexequible la normatividad que exigía el reajuste o corrección de la UPAC, según la tasa de interés de los movimientos de la economía, y se declaró inhabilitada para fallar con respecto a las resoluciones del Banco de la República

En la sentencia C-700 de 1999, se declaró inexequible la normatividad contenida en el estatuto financiero sobre la UPAC, por causa de un doble anatocismo, al liquidar la corrección monetaria como interés compuesto, y al liquidar el interés corriente y el interés de mora sobre el valor ajustado. Se estableció, a su vez, el IPC como único factor determinante del ajuste al UPAC, al tiempo que se exhortó al Congreso para que legislara un sistema diferente, que no produjera una capitalización salvaje de intereses.

La sentencia finalizó con un precedente en su parte resolutiva, diciendo que los deudores afectados, por haberse visto obligados a pagar más de lo que debían, gozan de las acciones judiciales pertinentes para obtener la revisión de sus contratos, la reliquidación de sus créditos y la devolución de lo que hayan cancelado en exceso.

En la sentencia de unificación 846 del 2000, La Corte Constitucional afirmó que el otorgamiento y la aceptación de créditos por las entidades financieras para la adquisición y conservación de vivienda, mediante contratos de mutuo con garantía hipotecaria, no se rigen de manera absoluta por el principio de la autonomía de la voluntad sin limitación alguna, sino que ellos son contratos que han de obedecer a la intervención del Estado. Esto significa que son contratos de los que la doctrina denomina “dirigidos”, a los cuales, en aras del interés público y las finalidades sociales, se les restringe la autonomía de la voluntad.

Igualmente, en la sentencia C-747 de 1999, se estableció que el sistema de capitalización de intereses contenido en el decreto ley 663 de 1993 no podía ser empleado en la financiación de vivienda a largo plazo, en razón a que “...ello desborda la capacidad de pago de los adquirentes de vivienda, lo cual resulta, además, ”contrario a la equidad y la justicia como fines supremos del derecho, es decir, opuesto a la ”vigencia de un orden justo”, como lo ordena el artículo 2° de la Constitución”.

PROCEDIBILIDAD DE ACCIÓN DE TUTELA PARA PROCESOS EJECUTIVOS HIPOTECARIOS DE OBLIGACIONES CON EL SISTEMA UPAC.

Debido a la crisis hipotecaria del sector financiero en el año 1998, el cuerpo legislador expidió la ley 546 del 2000 que, en su artículo 38, obligaba a que toda deuda en UPAC, a partir de los tres meses de expedida la ley de vivienda, se ajustara al nuevo sistema UVR; y que, en su artículo 42, de acuerdo con la Circular 007 de 2000 de la Superintendencia Bancaria, todos los deudores de créditos hipotecarios a 31 de diciembre de 1999 quedaran al día, esto es, que la mora quedaba en ceros dando, por lo tanto, el proceso por terminado. Si quedaban saldos insolutos, debía sumarse al resultante de la reliquidación para reestructurar el crédito, que era responsabilidad de las entidades financieras.

La ley indicó que, en caso de reliquidación del crédito, el deudor se podía oponer a ello, por no estar de acuerdo, para lo cual tenía los mecanismos judiciales para oponerse a esa reliquidación y reestructuración del crédito.

Sin embargo, algunos bancos comerciales, sumados a las compañías de financiamiento comercial y las corporaciones financieras, no acataron esto, pues no se decretó la terminación de la mora a 31 de diciembre de 1999.

Con la llegada del nuevo milenio, la sentencia C-955 de 2000 ordenó que todos los procesos ejecutivos hipotecarios que se encontraran en curso a 31 de diciembre de 1999 debían declararse terminados por parte del juez competente, conforme al entendimiento que del artículo 42 de la Ley 546 de 1999 surgía.

Sólo ante un nuevo incumplimiento del deudor, en las condiciones fijadas por la ley 546 de 1999, podía comenzar un nuevo proceso para el cobro ejecutivo de la (nueva) obligación incumplida. En este sentido, el derecho a la terminación de los juicios era un derecho procesal directamente vinculado con el derecho a conservar una vivienda digna.

La sentencia SU- 813 de 2007 amparó las pretensiones de los accionantes, determinando que, en los procesos ejecutivos hipotecarios adelantados (en primera instancia en los juzgados de circuito y en segunda instancia en los tribunales nacionales), se habían incurrido en una vía de hecho para motivar una decisión con defecto sustantivo, y aclara en sus consideraciones que, por tratarse contra providencias judiciales, tiene un carácter especial para determinar su procedibilidad, que requiere: 1) que la cuestión discutida sea de evidente relevancia constitucional, 2) que la vulneración de un derecho fundamental exija una carga especial al actor, 3) que se hayan agotado todos los medios ordinarios y extraordinarios de defensa judicial, 4) que se cumpla el requisito de la inmediatez, 5) que, en el caso de irregularidades procesales, éstas tengan un efecto decisivo en la decisión de fondo que se impugna y 6) que no se trate de sentencias de tutela.

Como lo ha establecido la jurisprudencia, el derecho a la terminación de estos procesos se encuentra estrechamente vinculado con el derecho fundamental al debido proceso, en conexidad con el derecho a la vivienda digna. Cuando el juez natural no protege el derecho a la terminación de los mencionados procesos, los deudores pueden acudir a la acción de tutela para solicitarla.

Aun así, con respecto a los derechos fundamentales de terceros, la tutela sólo puede proceder si se interpone en cualquier momento, desde la decisión judicial de no dar por terminado el proceso hasta el registro del auto aprobatorio del remate, es decir, hasta que se perfecciona la tradición del dominio del bien en cabeza de un tercero, cuyos derechos no pueden ser desconocidos por el juez constitucional.

LA CAPITALIZACIÓN DE INTERESES Y EL ANATOCISMO.

El Banco Central Hipotecario, constituido desde sus inicios como una sociedad de economía mixta, sometido al régimen previsto para las empresas industriales y comerciales del Estado, vinculado al Ministerio de Hacienda y Crédito Público, regulado por la ley 45 de 1923 y las disposiciones contenidas en los artículos 14 y 16 de la ley 57 de 1931, para otorgar créditos de amortización gradual, se permitió una amortización con un plazo más amplio, como mecanismo de adquisición de vivienda para personas de escasos recursos a través de la capitalización de intereses, apoyado por la intervención del ejecutivo con el decreto 2200 de 1984.

Esta disposición fue sometida a concepto del Consejo de Estado a lo cual, en su defensa, El Ministerio de Hacienda se pronunció, afirmando que las normas del código civil y de código de comercio no tienen aplicación posible en las obligaciones que emanen de adquisición de vivienda, como lo son los créditos.

A esto, el BCH afirma que los decretos reglamentarios pueden derogar leyes de la república, lo cual confirmó el Consejo de Estado, el cual respaldó su motivación en la reforma constitucional del acto legislativo 1 de 1968.

Además, consideró que la capitalización de intereses no es lo mismo que el anatocismo, ya que el anatocismo cambia en forma automática los intereses exigibles y no pagados oportunamente en capital y, por el contrario, la capitalización de intereses consiste en un sistema de pago libremente acordado entre las partes en lo que atañe al monto, plazo y periodicidad de los pagos por intereses en una obligación concreta. Es decir que, cuando la cuota establecida para la amortización del crédito no cubre la totalidad de los intereses, la porción no cubierta se agrega al capital de la deuda.

Por ejemplo: si B fija un interés del 1,13% mensual para el pago de una deuda de 200 millones, con un plazo de 48 meses pero, con el tiempo, A, quien asume los derechos personales en contra, solicita la restructuración del crédito o no puede pagar las cuotas establecidas, y decide bajar el interés del mes vencido al 0.6% mientras capitaliza el restante para ampliar el plazo del pago de la deuda, realizó un proceso diferente a un interés compuesto, también conocido por la doctrina como anatocismo.

Con la ley 45 de 1990 se ratifica esta posibilidad de capitalizar intereses, pero no bajo el concepto de ampliación del plazo para el pago de la deuda. En su lugar se abre la posibilidad de que en todo crédito los intereses vencidos de los cuales se reporte retraso en su pago sean agregados al capital de la deuda, aumentando las cuotas. Del mismo modo lo determinó el decreto 663 de 1993 el cual, en su artículo 121, abre la posibilidad de capitalizar intereses, pero bajo el entendido de interés compuesto.

La Corte Constitucional, en la sentencias C-383 de 1999 y C-747 de 1999, declaró inexequible esta práctica de interés compuesto en los créditos de vivienda, debido a que el artículo 51 de la Constitución Nacional limitó la autonomía de la voluntad en las operaciones de crédito de vivienda, ya que categoriza el derecho a la vivienda digna como progresivo, al no ser su realización inmediata.

Al estar contenidas estas disposiciones en decretos legislativos, la Corte se dispuso a exhortar al Congreso, para legislar una ley marco que regulara la democratización del crédito hipotecario para la adquisición de vivienda. Así, la ley 546, expedida en 1999, dispuso en su artículo 17, la prohibición expresa de capitalizar intereses en los sistemas de amortización, e introdujo el nuevo sistema de ajuste a la economía inflacionaria del país, conocido como Unidad de Valor Real (UVR).

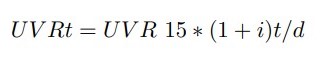

Es importante señalar que la UVR aumenta la cuota del deudor, porque capitaliza los intereses. Así, el deudor se retrasa en el pago, pero solo aumenta el saldo de la deuda en el porcentaje de la UVR, es decir en la corrección monetaria, capitalizándose dicho interés. Mediante el decreto 2703 de 1999, se estableció que el valor en pesos de la UVR se fijaría diariamente durante el período de cálculo, de acuerdo con la siguiente fórmula matemática:

Siendo:

UVRt: el valor en pesos de la UVR del día

UVR15: el valor en pesos de la UVR el día 15 de cada mes.

En la sentencia C-955 de 1999, se aclaró que, si el deudor quiere, puede pagar la corrección por inflación a medida que se cause, evitando así que se lleve a capital. El deudor puede dirigirse a la entidad financiera y solicitarle que le coticé en las facturas correspondientes los ajustes por inflación en la medida en que se van causando. Y puede, desde luego, modificar estas instrucciones en la oportunidad anual para pedir reestructuración de su crédito tal como lo contempla el artículo 20 de la ley 546 de 1999, “En caso de que el deudor no lo exprese así, los saldos ajustados por la inflación incluirán la corrección ya causada pero no pagada en las cuotas”. (C. Const., Sent. C-955, julio 26/2000. M.P. José Gregorio Hernández Galindo)

LA AMORTIZACIÓN DE LOS CRÉDITOS HIPOTECARIOS

El sistema financiero no tiene total autonomía para establecer la amortización de las deudas contraídas por créditos hipotecarios de adquisición de vivienda. Al ser una materia Sui Generis, la Superfinanciera de Colombia ha impuesto cuáles son los sistemas de amortización, que deben adoptar las entidades financieras para los créditos de adquisición de vivienda. Sin embargo, al considerarse Sui Generis, su importancia y distinción especial están configurada por la ley 546 de 1999.

Al estar destinados a la adquisición de vivienda, la amortización de los créditos de vivienda no puede ser inferior a 5 años, ni máxima de 30 años. Y, por ser un instrumento objeto de titularización, solo puede recaer sobre hipotecas de primer grado. Además, el decreto 145 del año 2000 añadió al pago del crédito los seguros contra incendios y catástrofes naturales.

Varias sentencias de unificación previeron que la tutela solo procedía a los créditos de vivienda por ser Sui Generis, para que las entidades financieras no desconocieran las disposiciones normativas que ordenaban la restructuración y amortización de la mora, como se mencionó en el capítulo anterior.

Las disposiciones normativas y jurisprudenciales ordenaron a las entidades financieras que los sistemas de amortización fueran acordes a la capacidad de pago del deudor, a los ingresos y egresos de este, y a su solvencia, sumada al cumplimiento actual y pasado de sus obligaciones.

La amortización se define, sustancialmente, como pagos que garantizan la cancelación de una deuda determinado por el valor de cuotas mensuales, periodicidad y porcentaje destinado a la disminución de la deuda. En Colombia, a través de la circular externa 068 del año 2000 de la Superintendencia Financiera, se autorizaron dos sistemas de amortización, uno de UVR y otro sistema de amortizaci´on en pesos.

Este último puede ser en cuota constante, donde se tienen en cuenta los siguientes factores determinantes para la amortización del crédito:

1. Monti inicial de la deuda.

2. Tasa de interés anual.

3. Tasa de interés más vencido.

4. Plazo de meses en que se pagara el monto de la deuda.

Por lo general, los plazos varían entre 90 meses y 180 meses y, entre más amplio sea el plazo de la deuda, más intereses financieros mensuales producirá el crédito. Sin embargo, con un sistema de amortización de cuota constante, la disminución del monto del capital en pesos será progresivamente mayor en cada mes vencido. Ya no es un paradigma el que, con una tercera parte de la cuota, en promedio, se realice amortización del crédito, y de como resultado un interés financiero menor, causado en la siguiente cuota, con la disminución en una tercera parte de la cuota, al monto inicial del capital de la deuda. Sin embargo, es importante resaltar que, entre más amplio sea el plazo, la amortización del crédito en pesos será menor, proporcionalmente al plazo. Esto no excluye la posibilidad de un sistema de cuota constante de amortización al capital, donde la cuota será el resultado de los siguientes factores:

1. Monto inicial de la deuda

2. Tasa de interés anual.

3. Tasa de interés de mes vencido.

4. Plazo de meses en que se pagara el monto de la deuda.

5. Abono al capital mes vencido, determinado.

6. Cálculo de la cuota del primer mes vencido.

En este sistema de amortización de cuota constante de amortización en pesos, no hay un aumento en la disminución del capital en pesos, sino que siempre amortiza la misma cantidad durante todo el crédito. Así, el abono al capital del mes vencido será el resultado de dividir el monto del capital de la deuda, en el número de meses de vigencia del crédito, esta amortización permite que todos los factores que constituyen la cuota disminuyan progresivamente en cada pago, es decir que, si en un crédito de 190’000.000 de pesos se establece un plazo de 180 meses para su pago, el abono al capital del mes vencido será de 1’055.555 pesos durante toda la vigencia del crédito.

El segundo sistema de amortización es el sistema de amortización en UVR, el cual maneja los mismos factores de determinación de un sistema de amortización en pesos, pero con una tasa de incremento anual y mensual. Estos sistemas de amortización en UVR tienen una financiación más amplia, que se extiende hasta 360 meses, por lo que la Superintendencia los clasifica en tres.

1. Sistema de amortización de cuota constante en UVR, es por el cual el deudor recibe la misma cuota en UVR, pero que, por su valor, reajustable al índice de precios al consumidor, se amortiza mensualmente con un valor más alto en pesos, por la cuota constante en UVR.

2. Sistema de amortización constante a capital en UVR, para el cual es necesario mirar la primera cuota del mes vencido, para que se reajuste la cuota a una amortización equivalente a la establecida en el primer pago realizado al crédito hipotecario.

3. Cuota decreciente mensualmente en UVR cíclica por períodos anuales. Las cuotas son el resultado de dividir el capital entre los meses de plazo de amortización de la deuda, y las cuotas mensuales durante cada anualidad del crédito son decrecientes en UVR. Para cada período anual del crédito, se repite la serie de doce cuotas decrecientes, y el decremento anual equivalente debe ser igual a la inflación proyectada, y no podrá modificarse durante el plazo.

Este sistema de amortización de créditos, a diferencia del otro implica un mayor pago en pesos por el decreciente abono de amortización al capital en UVR, es decir que entre más pase el tiempo, la cuota en UVR disminuirá en porcentajes inferiores al 1%, mientras que su valor en pesos será mayor, ya que las cuotas del mes vencido no exceden el valor de la primera cuota en UVR es decir su valor inicial, ni tampoco disminuye en más de un 1%. Es decir, mientras que la cuota en UVR se mantiene estable, el pago en pesos aumenta hasta en más de un 100%, en un periodo de pago de hasta 360 meses.

CONCLUSIONES.

El sistema financiero en Colombia fue instaurado por la política norteamericana, conocida como doctrina Kemerer, con una banca central imperativa sobre el ordenamiento financiero, que se encargó de determinar el sistema financiero y como se captaban los recursos del público, ya en ese contexto histórico podemos entonces diferenciar las tres etapas de la hipoteca en el sector financiero.

La primera de ellas fue desarrollada a través de bonos hipotecarios constituidos a través de sociedades fiduciarias, positivamente permitidas a través de la ley 45 de 1923, y ejecutadas por el Banco Central Hipotecario que, con exenciones tributarias permitieron la ampliación de un mercado legal de la construcción como sector dinámico de la economía determinado por el sistema financiero, para la organización urbana, fueron promovidas primeramente, por el sistema financiero a través de los mecanismos utilizados con el Banco Central Hipotecario.

La segunda etapa tiene por normativa los decretos 1229 de 1972 y 2041 de 1987 por el presidente Misael Pastrana Borrero, con la creación de un sistema que se reajusta a los índices de precios al consumidor conocido como UPAC, que a través de los certificados de depósito a término captó los dineros del público con las figuras de ahorradores en Certificados de depósito a término, diferentes a los mencionados en los artículos 1393 a 1395 del código de comercio.

La tercera etapa tiene la ampliación del sistema financiero hipotecario con mecanismos que permiten la estabilización del flujo de caja, con la derogación del sistema UPAC, la reestructuración de los créditos, la prohibición de capitalización de intereses mencionada en el artículo 121 del decreto 663 de 1993, única y exclusivamente para los créditos de vivienda y la ampliación del sector económico de la construcción con la titularización.

BIBLIOGRAFíA.

Actual Política Colombiana Para Financiar Vivienda Y La Reciente Experiencia En Estados Unidos De América. Bogotá 2015. Blanca Ligia Acevedo Daza- Universidad Católica De Colombia, Universidad De Salerno De Italia, Facultad De Derecho, Maestría En Ciencias Políticas.

Análisis Jurídico Y Financiero De Amortización De Vivienda En Colombia Base Upac Y Uvr. Bogotá. 2001 Salim Salomón Yamhure Hurtado. Pontificia Universidad Javeriana, Facultad De Ciencias Jurídicas.

Conceptos Básicos Del Mercado De Valores. Superintendencia Financiera De Colombia.

Crédito, Sistemas De Amortización, Características Y Comparación – UVR. Intereses Concepto - 2008058872 - 001 del 17 de octubre de 2008.

El Banco De La República: Antecedentes, Evolución Y Estructura. 1990. Adolfo Meisel Roca, Jorge Enrique Ibáñez, Alejandro López, Mario Lombo, Rafael Isaza, Hernando José Gómez. Editorial: Bogotá: Banco De La República. Departamento Editorial.

El Crédito Hipotecario Y El Acceso A La Vivienda Para Los Hogares De Menores Ingresos En América Latina. Gerardo M. Gonzales Arrieta. Unidad de Estudios Especiales Secretaría Ejecutiva. Santiago de Chile, septiembre de 2002.

Guía Práctica del Crédito de Vivienda en Colombia - 2011 Legis Editores S.A. 2a edición. ISBN: 978-958-653-911-1.

Investigación Jurisprudencial sobre crédito hipotecario. Proyecto SOBANCARIA – Corporación Excelencia en la Justicia

Manual De Contratos. Tomo II. 3ra Edición 2016, Lafont Pianetta Pedro. Librería Ediciones Del Profesional Ltda.

Manual De Derecho Privado Contemporáneo. Pedro Lafont Plaetta. Tomo IV. Derecho de Obligaciones. Librería Ediciones Del Profesional Ltda.

Sentencia C-383/99 – 27 de mayo de 1999. Magistrado ponente: Dr. Alfredo Beltrán Sierra.

Sentencia C-700/99 – 16 de septiembre de 1999. Magistrado ponente: Dr Jose Gregorio Hernández Galindo.

Sentencia C-747/99 – 6 de octubre de 1999. Magistrado ponente: Dr. Alfredo Beltrán Sierra.

Sentencia c-955/99-26 de julio de 2.000. Magistrado ponente: Dr. José Gregorio Hernández Galindo.

Sentencia U- 813/07- 4 de octubre de 2007. Magistrado ponente: Dr. Jaime Araújo Rentería.

Sentencia U- 846/00- 6 de julio de 2000. Magistrado Ponente: Dr Alfredo Beltrán Sierra.

Superintendencia Bancaria De Colombia, Circular Externa 068 De 2000 ( septiembre 13 )

Superintendencia Financiera De Colombia. Sistema Especializado De Vivienda A Largo Plazo. Conceptos.

Titularización De La Cartera Hipotecaria En El Contexto De La Nueva Ley De Financiación De Vivienda. Bogotá. 2002. Marcela Hurtado Pardo y Inga Quintero Leal. Pontificia Universidad Javeriana, Facultad de Ciencias Jurídicas.